La negociación en curso sobre la deuda pública externa, al cierre de esta edición de Bancarios, transitaba un momento crucial. Del informe sobre Mercado de cambios, deuda y formación de activos externos (2015-2019) publicado en este mes de mayo por el Banco Central de la República Argentina, podemos concluir:

• El ciclo de endeudamiento del período diciembre 2015-diciembre 2019 tuvo los mismos rasgos característicos de los ciclos de endeudamiento previos (Dictadura militar y Convertibilidad). Se buscó un alivio perverso de la restricción externa[1] que se manifestó a partir del período de Industrialización por Sustitución de Importaciones (ISI) entre 1930 y 1975. Estos tres ciclos de endeudamiento, con el fin de sostener esquemas económicos inviables, acudieron al endeudamiento en moneda extranjera, para cubrir las necesidades crónicas de dólares de la Argentina.

Los motivos originales de endeudamiento eran la importación de maquinaria y de insumos difundidos para la industrialización. Los de los ciclos aludidos fueron para sostener esquemas de liberalización económica y concentración de la riqueza que implicaron la destrucción sistemática del mercado interno y del aparato productivo.

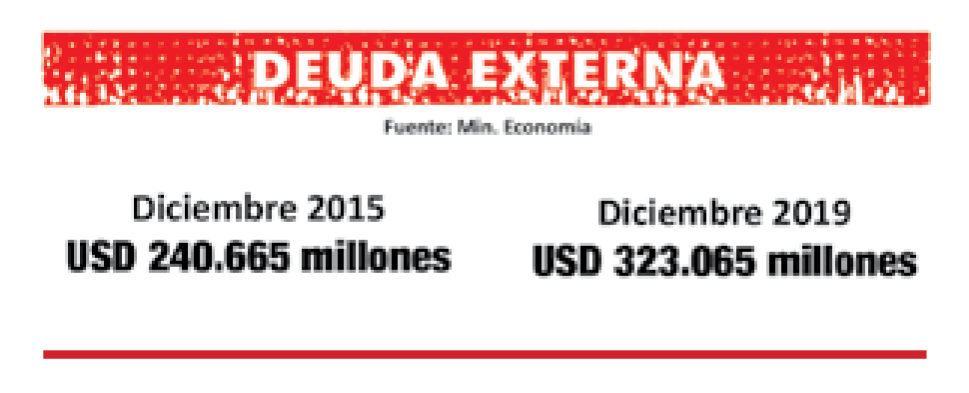

• La desregulación de los controles de la cuenta capital con los inicios del anterior gobierno permitieron el aumento de la fuga de capitales y el incremento de la deuda pública y privada argentina. A fines de diciembre de 2019, el stock de deuda nacional ascendía a USD 323 mil millones, de los cuales el 60% se concentraba en títulos públicos, 25% en préstamos y 10% en instrumentos de corto plazo (letras).

En 2015 la deuda pública bruta fue del 52,6% del PIB, a fines del 2019 llega al 90% del PIB. El ingreso de divisas por deuda pública, privada e inversiones especulativas de portafolio sumó USD 100.000 millones en el período. El FMI desembolsó, a partir de 2018, un préstamo récord de USD 44.500 millones debido a la crisis de sobrendeudamiento, y cierre del mercado de capitales.

• La fuga de capitales del período comprendido entre enero de 2016 y octubre de 2019 alcanzó los USD 86,2 mil millones. La evolución de la formación de activos externos (FAE), que operó sin restricciones desde 2016, se triplicó en cuatro años al pasar de USD 8,5 mil millones en 2015, a niveles cercanos a los USD 27 mil millones en los años 2018 y 2019. La fuga de capitales mostró a los largo del período elevados niveles de concentración. Los 100 mayores compradores demandaron USD 24.679 millones entre diciembre de 2015 y octubre de 2019. Al considerar las operaciones realizadas en concepto de FAE por los mayores 10 compradores, sus operaciones alcanzan en el período los USD 7.945 millones.

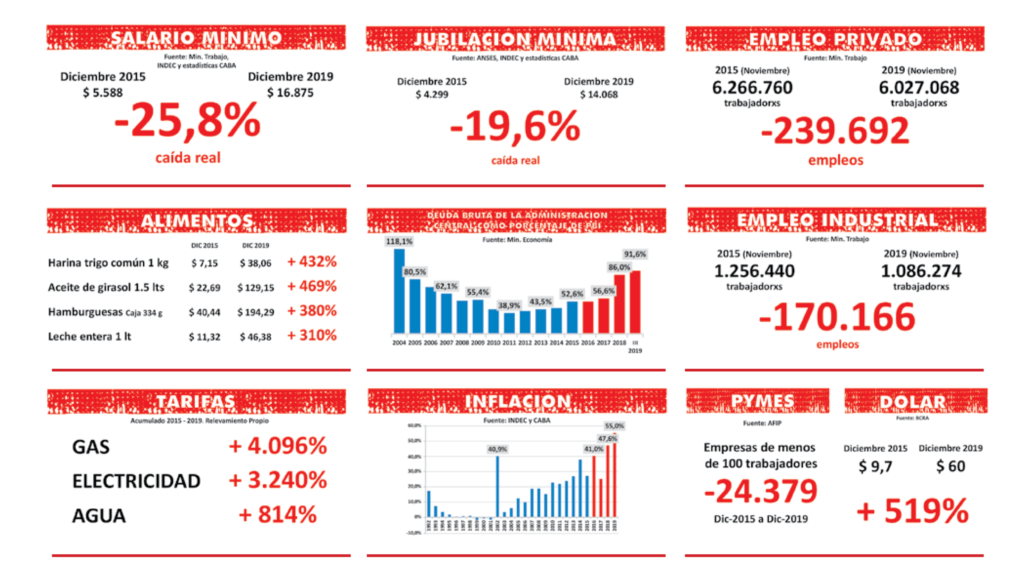

• El proceso de endeudamiento y fuga de capitales del período 2016-2019 produjo una crisis de la balanza de pagos, ante el incremento de la fuga de capitales y la falta de divisas necesarias para el funcionamiento del país. Este proceso tuvo como característica la valorización financiera del capital. Entraron divisas al país a realizar tasa en pesos para luego, con ganancias fabulosas, fugar al exterior. La imposibilidad de encontrar un tipo de cambio de equilibrio, produjo devaluaciones abruptas de la moneda que derivaron en alzas de precios –inflación– con graves consecuencias en los niveles de empleo y pobreza. Este endeudamiento y fuga de capitales coadyuvó al modelo de concentración económica propiciado por el Gobierno de la Alianza Cambiemos, pues la compra de dólares se concentró en muy pocas manos habilitadas para hacerlo y fugarlas. El esquema que con este proceso se sostuvo derivó en un desastre social y económico, suficientemente descriptos por los números que seguidamente consignamos.

1. La restricción externa en la Argentina consiste en la falta crónica de divisas para el normal funcionamiento de la economía del país. En 1930, cuando comienza la crisis de Wall Street y la depresión más grande del siglo pasado, la Argentina necesita iniciar un proceso de industrialización que requería mayores divisas para importar bienes intermedios y de capital para el desarrollo de las capacidades productivas internas. Las exportaciones del país no eran suficientes para proveer de los dólares necesarios para afrontar las importaciones que se requerían en la nación. Esta restricción de divisas para la importación resultó en un condicionante en las tasas de crecimiento de la economía local.